Katanya sih, keluarga dengan double income lebih bisa menjamin pemenuhan kebutuhan rumah tangga sehari-hari dibandingkan dengan keluarga yang single income. Anggapan yang umum dimasyarakat, dengan memiliki double income keluarga tersebut dinilai memiliki jumlah uang lebih banyak sehingga lebih leluasa untuk menggunakannya. Benarkah demikian?

Pada dasarnya, seberapapun jumlah pendapatannya kalau tidak dikelola dengan tepat tetap tidak bisa memberikan manfaat yang maksimal lho! Terlebih, ada faktor ketidakpastian di masa depan yang berpotensi menambah pengeluaran atau bahkan kemungkinan kehilangan salah satu atau kedua pendapatan sekaligus. Misalnya:

-

Pemutusan hubungan kerja

-

Salah satu pasangan meninggal dunia

-

Ada anggota keluarga yang sakit dan memerlukan perawatan khusus yang tentunya butuh biaya

-

Bencana alam seperti banjir, kebakaran, gempa bumi yang menyebabkan kerusakan rumah sehingga perlu perbaikan dengan dana yang cukup besar

-

Terkena penipuan, dan sebagainya.

Selain itu, ada istilah “two-income trap” yang disebutkan dalam buku yang ditulis oleh Elizabeth Warren dan putrinya, Amelia Warren Tyagi yang dipublikasi pada tahun 2004. Istilah tersebut menggambarkan kondisi pasangan baru menikah yang sama-sama memiliki penghasilan cukup biasanya tergoda mengambil kredit rumah atau mobil dengan asumsi penghasilan gabungan keduanya bisa mencukupi cicilan bulanan. Setelah anak lahir, beban pekerjaan rumah tangga dan beban finansial semakin bertambah. Dengan kondisi ini, biasanya istri memutuskan untuk resign dan fokus mengurus anak sehingga pendapatan berkurang.

Nah, kalau hal-hal demikian terjadi, bagaimana jadinya pembayaran cicilan dan pemenuhan belanja keluarga?

Cara Mengelola Keuangan untuk Pasangan Double Income

Meski bisa dibilang double income adalah privillage, namun perlu pengelolaan keuangan yang baik agar privilage tersebut bisa membantu Anda mencapai tujuan finansial keluarga. Simak beberapa cara yang bisa Anda coba bersama pasangan berikut ini:

1. Siapkan waktu khusus untuk membahas keuangan dengan efektif

Membahas hal sensitif terkait keuangan tentu tidak bisa disembarang waktu. Pastikan Anda dan pasangan memilih waktu yang nyaman untuk membahas rencana keuangan bersama. Mungkin Anda dan pasangan akan merasa canggung karena pembicaraan mengenai uang terasa pribadi namun percayalah hal ini yang perlu dilakukan agar Anda dan pasangan bersepakat untuk menentukan metode yang sesuai agar pengelolaan keuangan lebih tertata.

2. Miliki tujuan finansial bersama maupun individu

Diskusikan tujuan finansial bersama yang ingin dicapai, mulailah buat rencana keuangan untuk tujuan yang sudah disepakati dan berkompromi untuk tujuan finansial yang berbeda. Selain tujuan finansial bersama, sebaiknya Anda dan pasangan masing-masing juga memiliki tujuan finansial secara individu.

Ketika kedua pihak menghasilkan uang, bukan berarti semua hal terkait keuangan harus dilakukan bersama-sama karena baik Anda dan pasangan tetap memiliki identitas sebagai investor individu. Jadi tidak apa-apa jika Anda ingin memenuhi kebutuhan pribadi seperti perlengkapan hobi, yang penting disampaikan ke pasangan agar rencana keuangan yang akan dibuat bisa disesuaikan.

3. Identifikasi dan segera atasi jika ada kendala

Ada tagihan yang tidak terbayar? Pos pengeluaran yang over atau malah tidak terpenuhi?

Segera cari tahu penyebab dan cari jalan keluarnya sebelum menjadi masalah yang lebih besar dikemudian hari.

4. Ketahui cara menggunakan uang yang tepat

Setiap pasangan mungkin memiliki metode pembagian kontribusi yang berbeda. Setidaknya ada 3 metode yang bisa digunakan.

Contoh:

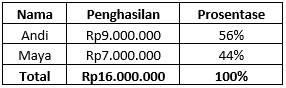

Andi dan Maya adalah pasangan dengan double income. Andi berpenghasilan Rp9.000.000 sedangkan Maya berpenghasilan Rp7.000.000. Total penghasilan pasangan ini Rp16.000.000. Setelah didiskusikan, diketahui jumlah kebutuhan keluarga Andi dan Maya Rp10.000.000 per bulan

a. Metode proporsional

Contoh:

Proporsi kontribusi masing-masing menjadi:

Andi : 56% x Rp10.000.000 = Rp5.625.000

Maya : 44% x Rp10.000.000 = Rp4.375.000

Keuntungan: masing-masing pihak tidak merasa ditekan untuk mengikuti atau mengurangi anggaran pihak lain.

Kelemahan: pihak yang berpenghasilan lebih tinggi mungkin merasa keberatan karena berkontribusi lebih banyak.

b. Metode kontribusi

Pasangan yang menggunakan metode kontribusi menetapkan jumlah kontribusi yang sama dalam biaya kebutuhan bulanan.

Jumlah kebutuhan Andi dan Maya per bulan: Rp10.000.000

Kontribusi Andi : 50% x Rp10.000.000 = Rp5.000.000

Kontribusi Maya : 50% x Rp10.000.000 = Rp5.000.000

Keuntungan: karena nilai kontribusinya sama, masing-masing pihak tidak ada yang merasa berkontribusi lebih besar atau lebih kecil.

Kelemahan: berpotensi adanya konflik jika salah satu pihak lebih boros menggunakan uang. Metode ini juga dianggap terlalu seperti “teman sekamar” yang patungan biaya harian.

c. Metode gabungan

Jika menggunakan metode ini, masing-masing pihak akan menggabungkan seluruh penghasilannya untuk digunakan bersama-sama memenuhi kebutuhan keluarga maupun pribadi.

Kontribusi Andi : Rp9.000.000

Kontribusi Maya : Rp7.000.000

Total : Rp16.000.000

Seluruh penghasilan ini digunakan untuk belanja bulanan, tagihan listrik, pulsa telepon masing-masing, termasuk pembelian pribadi misalnya Maya menghabiskan Rp500.000 sebulan untuk biaya salon dan Andi menghabiskan Rp700.000 untuk video game.

Keuntungan:

- Lebih terasa kebersamaan pasangan sebagai satu kesatuan.

- Jika terjadi penurunan atau kenaikan pendapatan, setiap pihak bisa saling menyeimbangkan.

- Pencatatan keuangan menjadi lebih mudah

Kelemahan:

- Bisa terjadi kendala jika salah satu pihak lebih boros dan pihak lain cenderung berhemat.

- Pihak yang berpenghasilan lebih tinggi berpotensi merasa tidak adil karena pihak yang berpendapatan lebih rendah membelanjakan uangnya.

Kira-kira Anda dan pasangan akan menggunakan metode yang mana?

Perlu diingat, tidak ada strategi pengelolaan keuangan yang terbaik dibandingkan yang lainnya. Anda dan pasanganlah yang paling bisa menentukan strategi seperti apa yang paling sesuai dengan gaya pengelolaan dan kebutuhan keluarga. Jangan ragu untuk melakukan penyesuaian-penyesuaian ditengah prosesnya agar Anda dan pasangan benar-benar menemukan strategi yang paling tepat untuk kepentingan bersama.

Masih ada yang pertanyaan? Jangan ragu untuk bertanya dan berdiskusi dengan ahli keuangan kami di kolom Tanya Ahli! Silakan daftarkan juga diri Anda di daya.id untuk mengetahui berbagai tips dan info lainnya.

Sumber:

Berbagai sumber

Dewi Khotijah

25 July 2024

Wah, sedetaik itu pembahasannya. Terimakasih sudah sharing informasi yang menarik

Balas

.0

Anton Saeryana

25 July 2024

Informasi yang sangat menunjang

Balas

.0

Sumeh

23 July 2024

Sangat mudah dipahami dan diterapkan dalam usah

Balas

.0

agung

17 July 2024

memiliki identitas sebagai investor individu

Balas

.0

imam

17 July 2024

menentukan metode yang sesuai agar pengelolaan keuangan lebih tertata.

Balas

.0